幾年前,互聯網流傳著這么一個段子:

昨天我一養豬朋友在豬場門口拿著某年度生產計劃琢磨,一個乞丐拿著碗,背個爛麻袋走來向我們乞討。我們給了乞丐一塊錢,然后繼續琢磨。乞丐沒有走,看著我們研究生產計劃。過了一會,乞丐悄悄地說:“首先抓好年產胎次和窩均健仔數,然后主攻各階段成活率,最后是全群料肉比。”我驚詫地睜大眼睛問他:“這個你也懂?”乞丐說:“就是因為養豬,我才走到了今天……”

沒想到的是,時代變遷,自2018年初生豬價格觸底后,伴隨著“非瘟”疫情,生豬產業經歷了一定程度的洗牌,豬肉身價也一路上漲,2019年,我國生豬出欄逾5.4億頭,豬肉產量逾4200萬噸,市場規模已由正常年份的近萬億元上升為近2萬億元。在2020年初的新冠肺炎疫情影響下,形成了類似于“戴維斯雙擊”的市場效應,一個超級豬周期正式開啟。農業供給側改革、“雙循環”新發展格局、農業智能信息化應用、與環境保護的和諧發展等等,催生傳統養殖向規模化、產業化邁進,生豬產業進入新發展時代。

本篇我們將用通俗的語言,跟大家一起侃侃這兩年一直在風口上飄的那只豬,聊聊很多人每天都會吃的這頭豬的那些事。

生豬品種

我們平時所說的生豬,論具體用途,一般分為兩大類,一是生豬,二是種豬,生豬就是用來吃的肉豬,而種豬則是專門用于繁殖的種公豬和種母豬。

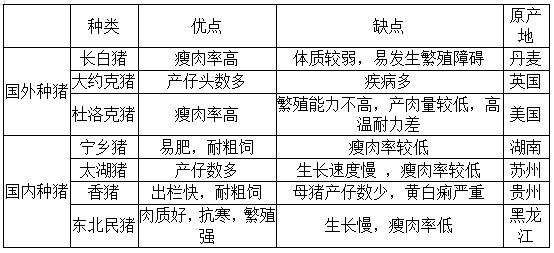

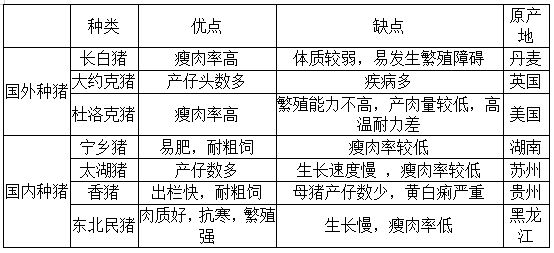

在生豬養殖中,良種繁殖十分關鍵,只有好的品種,才有好的生產潛力與繁殖率,每類種豬特征各不相同,原種豬分為美系、加拿大系、瑞典系、丹麥系等,品種以杜洛克豬、大約克(大白豬)、長白豬三配套最為常見,均為外來豬種。國內生豬養殖以杜長大三元雜交體系為主,大白種豬作為母本,長白種豬作為第一父本,雜交后生產長大二元母豬,接著二元母豬與杜洛克種公豬雜交,生產出杜長大三元雜交豬。目前常見的種豬品類有以下幾種:

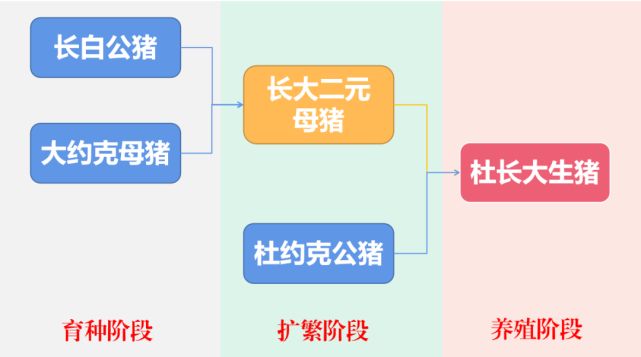

目前國內多采用三元雜交模式進行繁育,應用最廣泛的繁育計劃是A×(B×C),A是終端公豬,B是母系父本,C是母系母本。目前,A多為杜洛克豬,B多為長白豬,C多為大白豬(大約克豬),B、C可以互換。父本和母本可采用具備較佳性狀品種作為育種材料,就像父本中性狀較好的有大約克豬、杜洛克豬、長白豬等,母本則有長白豬、大約克豬等。許多學者把通過這種模式繁育出來的商品豬稱為為三元豬,三元豬也稱“杜長大”(杜洛克豬、長白豬、大白豬)。

三元豬的抗逆性強,具有十分明顯的雜種優勢。如果參與雜交的三個品種都是國外引進品種,稱為“外三元”,外三元是我國目前飼養規模最大的品種,該品種豬具有生長速度快、瘦肉率高、適應性好等特點,適合規模化養殖場生產。如果這三個品種中有一到兩個為國內種豬,則稱為“內三元”,內三元既能快速適應自然條件,又能繼承外系種豬優點。如果三個品種都是我國地方品種,稱土三元或土雜豬,土三元的適應性強,耐粗俗,但是生長較慢。這三類豬飼料利用率、瘦肉率、出肉率的對比,均為外三元>內三元>土雜豬。

生豬生長周期及養殖效率

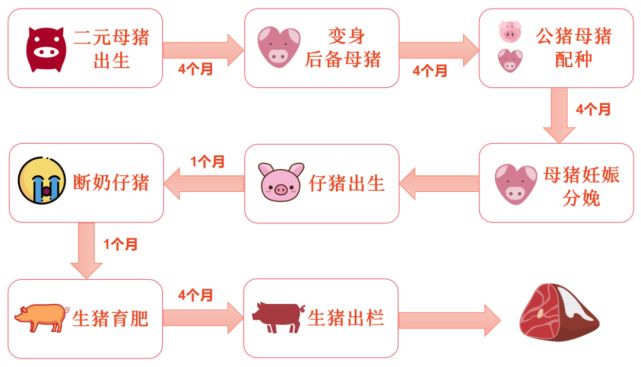

在生豬養殖領域,從種豬到商品代要經歷三個階段:育種階段、擴繁階段、養殖階段,通過種豬的多次雜交,培育出優質的商品代生豬,單從商品代生豬角度來看,生豬養殖周期則包含了母豬補欄與配種、妊娠、哺乳、育肥等階段,詳見下圖:

如上圖所示,一個完整的生豬養殖周期所需時間18個月。一般我們會用每頭母豬每年所能提供的斷奶仔豬頭數來衡量豬場效益,英文簡稱為PSY(Piglet Sow Year)。在“非洲豬瘟”之前,高效能二元能繁母豬PSY約為28,而“非洲豬瘟”之后,全行業能補充的標準二元母豬數量下滑,部分養殖場選擇了用三元商品母豬作為種母豬,這種操作稱之為三元回交。三元回交直接導致了配種成功率從85%-90%下降到30%-35%,能繁母豬的PSY也下降到了12-13。

生豬養殖要點

養殖環境對生豬生長發育有顯著影響,如果環境不適,可能會影響公豬的精液質量,母豬也可能因此發生排卵異常,最終導致受胎率下降。對于仔豬而言,適宜的環境將有利于其生長發育,對育肥效果亦有顯著增強,經驗證,生豬對生長環境有以下幾方面的要求:

一頭豬從出生到出欄,再到我們的餐桌上,除了要有合適的成長環境外,還要抵御很多疾病的侵擾。國家農業農村部在其發布的《一、二、三類動物疫病病種名錄》中提到,跟生豬有關的疾病分為以下幾類:

一類豬疫病:口蹄疫、豬水泡病、豬瘟、“非洲豬瘟”、高致病性豬藍耳病。其中“非洲豬瘟”暫無有效預防和治療藥物,以口蹄疫防治最為重要。

二類豬疫病:豬繁殖與呼吸綜合征(經典豬藍耳病)、豬乙型腦炎、豬細小病毒病、豬丹毒、豬肺疫、豬鏈球菌病、豬傳染性萎縮性鼻炎、豬支原體肺炎、旋毛蟲病、豬囊尾蚴病、豬圓環病毒病、副豬嗜血桿菌病。二類豬疫病近幾年來對養豬生產危害嚴重,應做好預防、檢疫和治療等工作。

三類豬疫病:豬傳染性胃腸炎、豬流行性感冒、豬副傷寒、豬密螺旋體痢疾。

生豬產業鏈的結構

生豬養殖成本包括以下幾個方面:仔豬成本、飼料成本、人工成本、動物防疫費用、房屋及設備折舊、水電費用等。從養殖成本角度出發,飼料業處于生豬養殖所必需的產業鏈上游,該部分費用占養殖成本約二分之一到三分之二,其價格變動將顯著影響生豬養殖總成本;除了飼料之外,用于生豬疫病防治的獸藥也處于產業上游。而產業中游則是種豬繁育和生豬養殖本身,產業下游則圍繞生豬屠宰及肉制品加工展開,屠宰、加工后的豬肉制品將流向菜市場、超市、餐飲、生鮮電商等終端平臺,由此形成一條完整的產業鏈條。

生豬產業上游——飼料工業

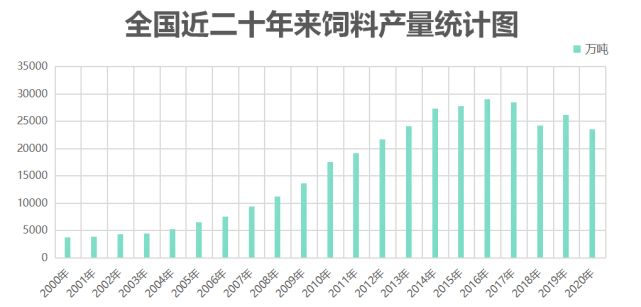

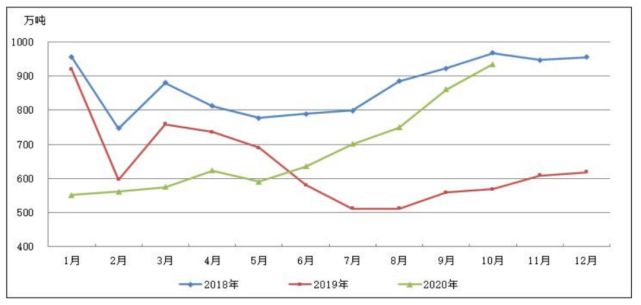

(來自:同花順ifind數據庫,2020年數據截止10月份)

翻閱我國過去二十年飼料產量數據,可以發現,我國在2000年飼料產量僅為3776.3萬噸,相當于農牧巨頭新希望2019年產量的兩倍左右,而飼料工業經歷二十年的蓬勃發展,截至2020年10月,全國當年飼料產量累計23487萬噸,實現了621%的增長。動物保健公司奧特奇發布的《2019年全球飼料調查報告》中指出,中國、印度和日本生產的飼料占世界飼料產量的36%以上,而中國作為世界上最大的飼料生產國,占世界飼料產量約27%。

根據中國飼料工業協會發布的數據,2019年全國飼料工業總產值8088.1億元,營業收入7780.0億元,工業飼料總產量22885.4萬噸(其中,配合飼料21013.8萬噸,占91.8%,濃縮飼料1241.9萬噸,占5.4%,添加劑預混合飼料542.6萬噸,占2.8%),觀察近十年的數據,最明顯的變化是配合飼料占比由63%上升到91.8%。而與生豬養殖密切相關的豬飼料,全國共有5432個廠家在生產,這些廠家2019年豬飼料產量累計7663.2萬噸,占飼料總產量約三分之一。

2018年以來豬飼料產量同比折線圖

(來源:中國飼料工業協會)

豬飼料種類很多,按營養劃分為蛋白質飼料、能量飼料、粗飼料、青綠飼料、青貯飼料、礦物質飼料和飼料添加劑等八大種類。其中,與豬飼料相關的大宗農產品有豆粕和玉米,這兩個品種在過去兩年由于國際形勢變化疊加新冠肺炎疫情等因素,出現了玉米價格逆周期上漲、豆粕震蕩上行等情形,直接帶動大宗飼料原料價格走高,飼料價格普遍上漲,其中,2020年十月份主要配合飼料品種價格比上年同期上漲 4.8%—7.4 %。

豆粕期貨主力連續合約月K線

(截至2020年12月3日)

玉米期貨主力連續合約月K線

(截至2020年12月3日)

生豬產業中游—生豬育種及養殖

(一)生豬育種

國內生豬良種繁育體系尚未成熟,因此,國內核心種群的性狀維持仍依賴于不定期的外國種豬進口。目前國內有多家種豬公司從事種豬繁育工作,國內種豬場會向國外原種場進口其生產的祖代種豬,通過同品種純繁擴充祖代產能,并通過純種母豬和公豬雜交生產父母代二元種豬,在國內種豬市場銷售,成為國內養殖戶補欄的后備軍。

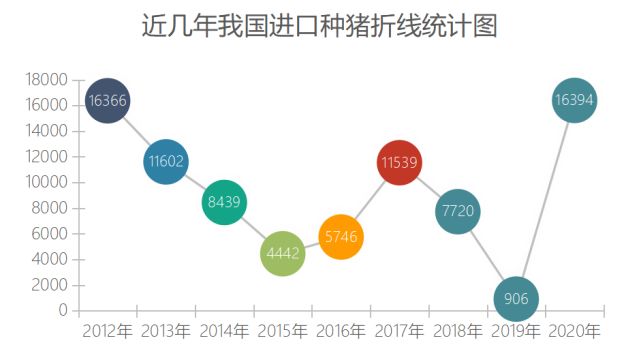

(數據來源:豬度搜索,數據截至2020年11月)

近年來,我國每年種豬進口量基本維持在6000頭以上,在進口高峰期的2012年和2013年分別達到16366頭和11602頭,而進口種豬的來源主要以美國、丹麥、法國、加拿大居多。從大數據平臺豬度搜索信息來看,今年進口種豬分布如下:法國占56%,丹麥占37%,美國占3%,加拿大占4%,而去年的進口種豬則幾乎來自于丹麥。

(數據來源:豬度搜索,數據截至2020年11月)

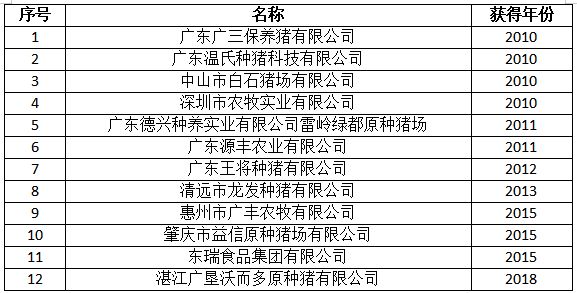

我國高度重視生豬育種,不斷支持生豬遺傳改良,農業農村部根據《全國生豬遺傳改良計劃(2009—2020)》、《全國生豬遺傳改良計劃(2009—2020)》等文件,分批次評選國家生豬核心育種場,經過幾年的增減,目前國內有97家公司獲得了國家生豬核心育種場資格。其中,中南區(廣東、廣西、福建、江西、海南、湖南)共35家,占比約36%。廣東省12家國家生豬核心育種場名單如下:

(二)生豬養殖

在農耕時代,人們養豬更多是為了自給自足。伴隨著經濟社會不斷發展,城鎮化建設不斷加速推進,農業人口逐步轉為非農業人口,農業也逐漸踏上現代化進程;加之近年來環保監管趨嚴,“非洲豬瘟”疫情肆虐等因素影響,傳統散養戶面臨巨大的生存壓力,大多退出了養殖行業;生豬養殖逐步轉向資金密集型、技術密集型產業,規模化、標準化、現代化的集團式養殖成為產業發展的必然趨勢。集團式養殖模式以其資金實力雄厚、抗風險能力強等優勢,進一步擴大市場占有率。在這種模式下,又有兩類子模式,一是以溫氏為代表的“公司+農戶”模式,二是以牧原為代表的圈地建廠模式,兩種模式共同的特點就是利用管理、技術、資金、種源、防疫等方面的優勢,對抗系統性風險和周期風險,實現產業穩健發展。

我國一直以來都是豬肉消費大國,從供給角度來看,2019年全國肉類產量7758.78萬噸,其中豬肉產量為4255.31萬噸,占肉類總產量54.85%。一個規模如此之大的市場,生豬養殖企業的集中度卻是偏低的。根據公開數據,2019年行業內生豬出欄量排名前五的企業分別是溫氏股份、牧原股份、正邦科技、新希望、正大集團,這五大生豬養殖企業出欄量占比僅為7.5%,其中,溫氏股份年出欄量1852萬頭,市占率僅為3.2%,排名第二的牧原股份市占率也僅2%,排名第三的正邦科技市占率約1%。不過,從《中國畜牧業統計年鑒》近十年統計數據來看,年出欄1-49頭的小型養殖戶在加速退出,這類養殖戶從2009年出欄占比40%下降到2019年的不足5%,而年出欄10000頭以上的養殖場占比則從2009年的不足10%增長到2019年的近30%,行業集中度呈現上升的發展態勢。

生豬產業下游:屠宰及肉制品加工

(一)生豬屠宰

生豬屠宰是連接養殖和消費市場的重要環節。新中國成立初期至改革開放前,生豬屠宰行業主要以國營為主,改革開放后,逐漸從國營轉向國營、私營共存。從業態上來說,生豬屠宰大致可分為三種模式:一是私自屠宰,二是定點屠宰,三是規模屠宰。私自屠宰與散戶養殖密切相關,很多小規模養殖戶多采用自養自殺形式。這種形式雖然屠宰成本低,但是屠宰的生豬未經檢驗檢疫,安全性較差。政府主導的定點屠宰則彌補了檢驗檢疫環節的漏洞,通過規范定點屠宰,加強了防疫管理和市場監督。然而,定點屠宰的檢驗檢疫標準由各地方政府制定,存在檢驗檢疫標準不統一的問題。規模屠宰則是在定點屠宰的基礎上進一步優化。一般而言,規模屠宰點的年屠宰量超2萬頭,檢驗檢疫遵循統一標準,其屠宰成本也相對較高。在這幾種屠宰模式中,私自屠宰和定點屠宰生產的產品主要以熱鮮肉為主,而規模屠宰則多為冷鮮肉。

生豬屠宰成本主要包括固定成本和可變成本,其中固定成本包括設備及廠房折舊,約占總成本的20%。根據wind資料顯示,人工成本約占6%,檢驗檢疫成本約占9%,水電成本約占8%,天然氣成本約占57%,這些可變成本合計占總成本約80%。大型屠宰企業在成本上占據較大優勢,他們憑借先進的屠宰設備,通過巨大的屠宰量來攤薄單頭生豬屠宰成本。

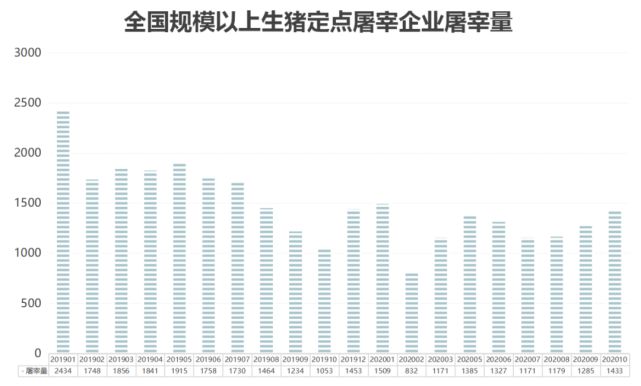

(數據來源:農業農村部畜牧獸醫局)

從當下發展來看,屠宰行業仍存在較大整合發展機會。根據商務部、農業農村部披露的數據來看,自2009年至今,定點屠宰企業的屠宰量占比一直在30%-40%之間徘徊,行業集中度未能有效提升。然而,伴隨著環保監管進一步加強,非洲豬瘟疫情擾動,養殖散戶加快退出市場,私自屠宰模式下的屠宰場豬源出現萎縮,屠宰行業出現了一波去產能浪潮。而在中南區生豬調運政策——《關于印發的通知》(中南區聯防〔2019〕1號)——的推動下,中南區原則上不進行除種豬外的生豬跨省(區)調運,這將直接影響銷區生豬屠宰豬源。盡管如此,國內屠宰行業高度分散,屠宰龍頭雙匯發展在其2019年報告中提到,全年屠宰生豬1320萬頭。根據長江期貨有關研究,雙匯發展的屠宰市占率約2.4%,而全行業排名屠宰量排名前五的雙匯發展、雨潤、金鑼、眾品食品、龍大食品合計市場占有率僅約5%。

(一)肉制品加工

在肉制品環節,目前國內主要生豬肉制品有熱鮮豬肉、冷鮮肉和冷凍肉。從市場份額來看,熱鮮豬肉約占我國市場的70%,主要在農貿市場進行銷售,其特點是保鮮期短,僅為1-2天,價格適中,多為白條肉和分體肉;冷凍肉約占我國豬肉市場的20%,其特點是儲藏問題少,保質期長至6-12個月,以分體肉為主;冷鮮肉為嚴格檢疫合格的畜禽經過科學工藝屠宰后,置于零下18攝氏度的環境下1-2小時,后轉入0-4攝氏度的環境中脫酸16-24小時,并在后續加工、流通和零售過程中始終保持在該溫度范圍內的畜禽肉,目前冷鮮肉約占我國豬肉市場的10%左右,主要在農貿市場、加盟店和商超里進行售賣。

生豬產業鏈特點小結

縱觀整條生豬產業鏈,可以發現以下兩個特點:

其一,產業環節內部呈現集中度上升跡象。正如飼料領域,2019年產量最大的三家公司分別是新希望、海大集團、雙胞胎,這三家企業合計生產飼料約3800萬噸,占全行業含量約六分之一,前三名與后續若干名均拉開較明顯差距。而參照德國、日本等發達國家發展歷史,這一占比仍存在上行空間,飼料企業通過投資并購實現規模效應,間接推動其市場占有率進一步上升,產業集中度呈現上升跡象。

其二,生豬產業鏈一體化趨勢逐步顯現。整個行業利潤結構存在一條“微笑曲線”,即處于兩端的飼料及肉類加工制造占據較高利潤,處于中間環節的養殖業則利潤較低,加之前些年養殖行業散戶較多,處于較弱勢地位,更加劇了這一狀況。有時由于各種客觀原因,上游飼料價格波動,也會侵蝕下游利潤,而這種侵占較為隱蔽,因此,當出現產業環節利潤分配不均的情況下,生豬產業鏈上的養殖企業開啟了上下延伸的進程,通過延長產業鏈,對抗產業鏈利潤分配不均的風險,由此帶動了生豬產業鏈一體化趨勢。

轉載自:廣弘控股、投資撲克家。